医用耗材是医疗器械行业中市场占比约32%的重要细分领域,国内行业增速约20%。由于我国在材料技术、产品设计和加工等方面的快速发展,高值耗材行业各个细分领域涌现了一批优秀企业,包括骨科植入物、血管介入器械、眼科耗材和生物活性材料等。目前,已有6家骨科植入物耗材企业、7家血管介入器械企业和5家眼科等其他高值耗材企业,共计17家公司(微创医疗主营业务包括骨科和血管介入)在A股和港股上市。

1.医用耗材定义与分类

医用耗材:是指在临床诊断和护理、检测和修复等过程中使用的医用卫生材料。其品种型号繁多,应用广泛,是医疗机构开展日常医疗、护理工作的重要物质。从价值角度讲,医用耗材可分为高值医用耗材和低值医用耗材。

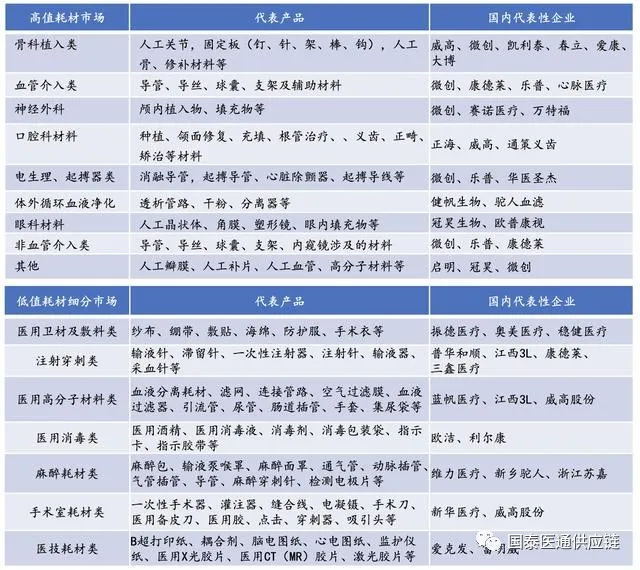

高值医用耗材:无明确的界定,一般是指对安全非常重要、生产使用必须严格控制、限于某些专科使用且价格相对较高的消耗性医疗器械。高值医用耗材主要是相对低值耗材而言的,包括心脏介入、外周血管介入、人工关节、其他脏器介入替代等医用材料。

低值医用耗材:是指医院在开展医疗服务过程中经常使用的一次性卫生材料,包括一次性注射器、输液器、输血器、采血管、医用敷料、引流袋、引流管、留置针、医用手套、手术缝线等。

2.高值医用耗材市场概况

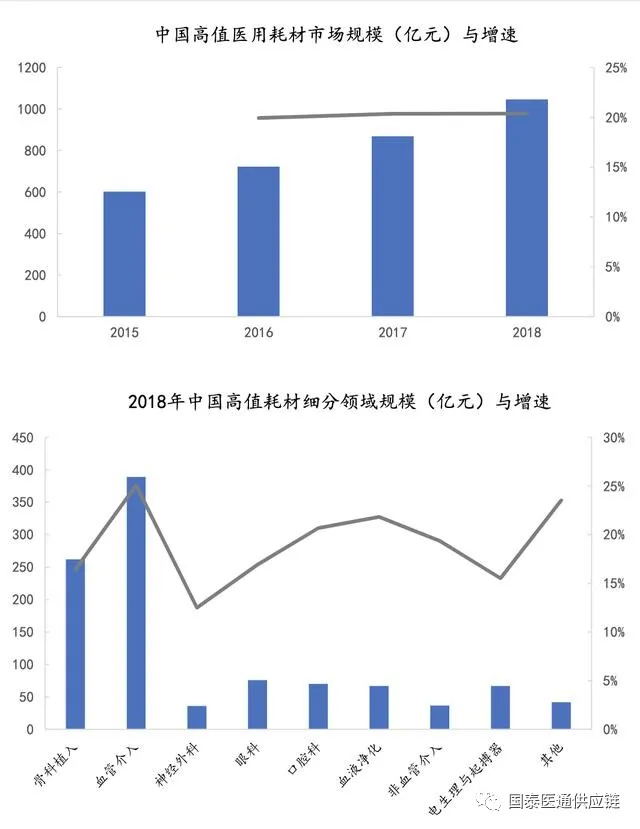

高值耗材市场规模:近年,国内市场规模增速保持在20%左右,2018年市场规模已超1000亿元。

高值耗材细分市场:国内高值医用耗材细分领域中的血管介入和骨科植入类市场最高,分别占比为37.2%和25%。血管介入、口腔和血液净化增速居前,超20%。

3.低值医用耗材市场概况

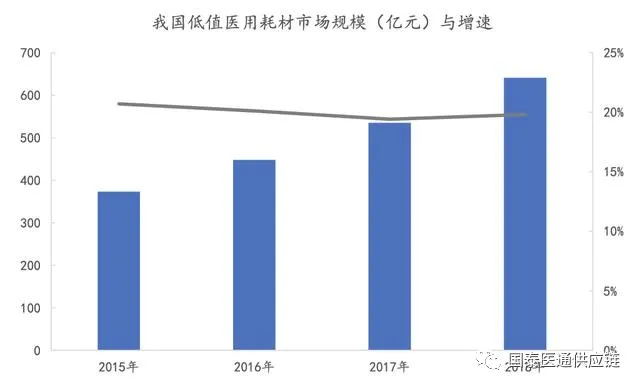

低值耗材市场规模:据医械研究院测算,2018年我国低值耗材市场规模约640亿元,增速20%左右。国产低值耗材不仅占据了国内市场多数份额,在国际市场也占据重要地位。

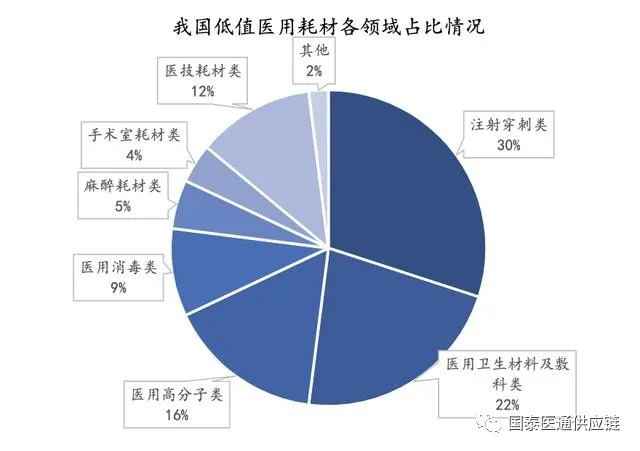

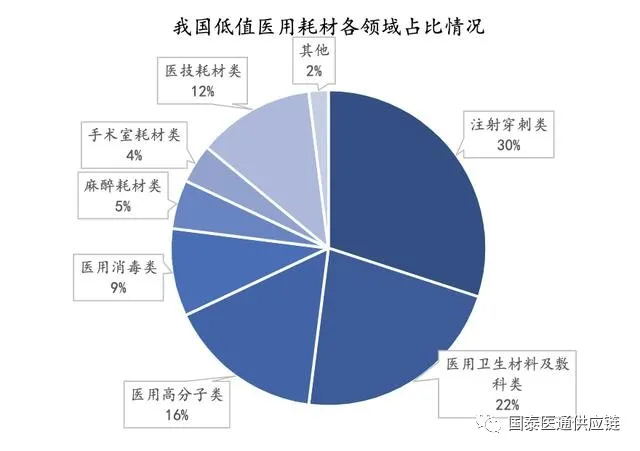

低值耗材细分市场:注射穿刺类在低值医用耗材市场占比最大,市场份额高达30%,其次为医用卫生材料及敷料类,市场份额达22%。

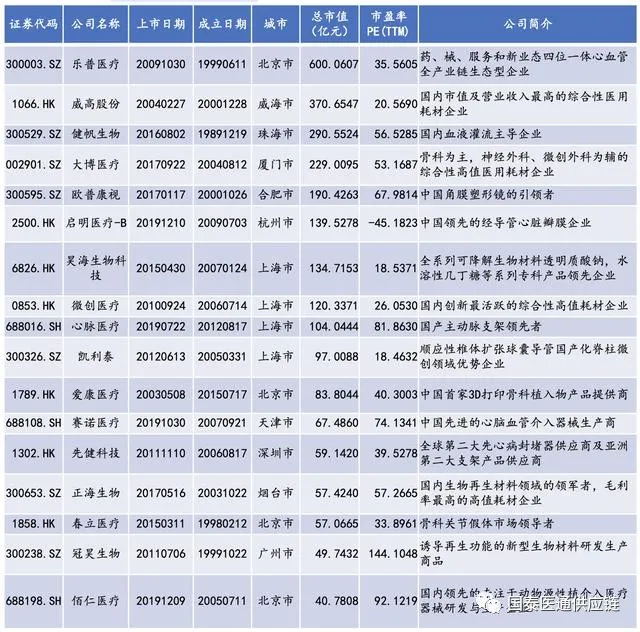

中国高值耗材上市公司基本情况:目前我国已上市高值耗材企业共计17家,分布于血管介入、骨科植入物、眼科植入物和血液净化等细分领域。

中国高值耗材上市公司分布情况:高值耗材上市公司所在地在上海、北京和广东省最多。17家高值耗材上市公司中,有7家在香港上市。

中国高值耗材待上市公司情况:已披露招股书的待上市高值耗材企业包括三友医疗、爱博诺德。

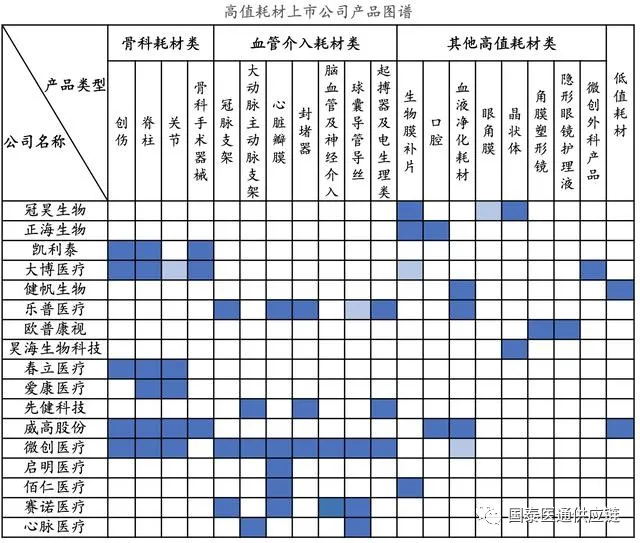

高值耗材上市公司产品图谱

高值耗材上市公司产品布局:乐普医疗、威高股份和微创医疗依靠多年的内部研发和并购拓展,产品线非常丰富。佰仁医疗、启明医疗和健帆生物等企业则专注于细分领域产品技术研发创新,产品线单薄。

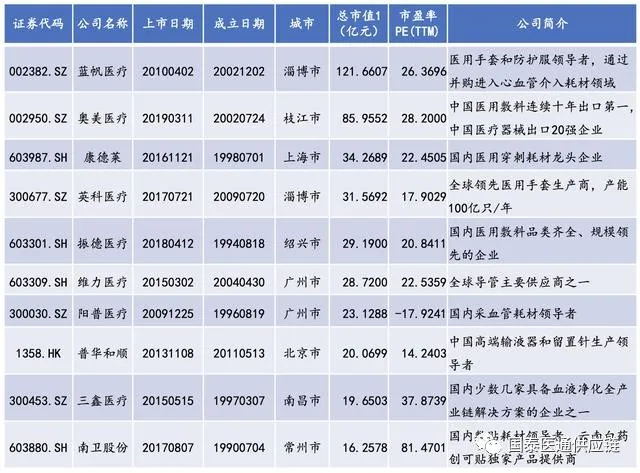

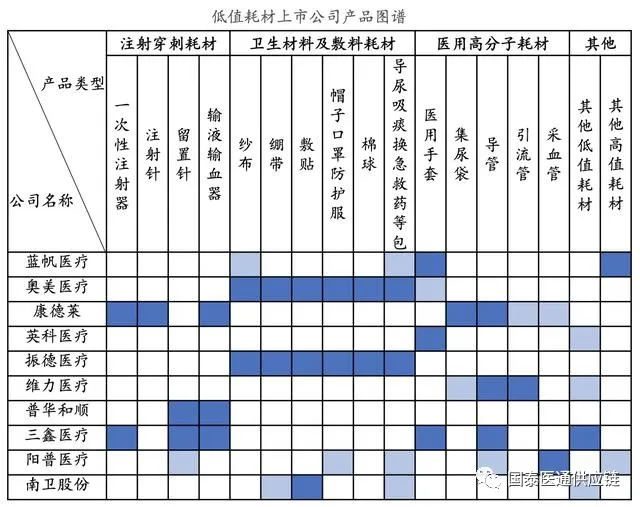

中国低值耗材上市公司基本情况:目前我国已上市低值耗材企业共计10家,分布于医用敷料、手套、采血管和输液穿刺等细分领域。

中国低值耗材上市公司分布情况:淄博市及周边良好的化工体系基础和适宜的气候环境,拥有两家手套上市公司。宜昌和绍兴依靠周边良好的棉纺原料和水路出口交通便利,各有1家敷料上市企业。广州拥有维力医疗和阳普医疗2家导管和采血管上市公司。

中国低值耗材待上市公司情况:已披露招股书的待上市低值耗材企业包括稳健医疗、拱东医疗、伟康洁婧、康基医疗、江西3L、安特医疗、中红普林、天益医疗、林华医疗。排队申报上市企业较多,但低值耗材企业上市通过率较低。

国内低值耗材上市公司产品图谱

低值耗材上市公司产品布局:多数低值耗材企业在自身细分领域进行研发升级和产品线组合,发展成为方案解决商。10家低值耗材上市公司中,5家转型涉足高值耗材领域,如蓝帆医疗则通过海外收购获得心脏介入器械,阳普医疗通过自主研发和对外并购开展IVD试剂、仪器、软件和服务的业务。

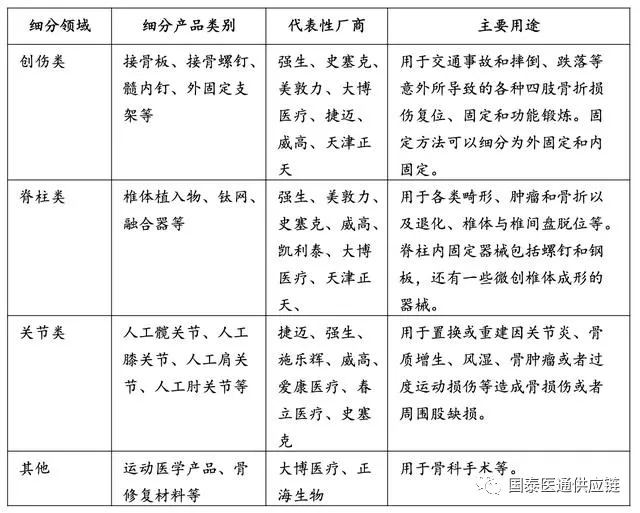

1.骨科植入耗材定义与分类

骨科植入物:通常是指用于人体骨骼替代、支撑、修补、填充的临床骨科医疗材料,以全部或部分替代关节、骨骼、软骨或肌肉骨骼系统,涉及部位有肩、肘、髋、膝、脊柱等。由于该类型产品价值较高、对人体生命和健康有重要影响,生产使用须严格控制,因此一般归属到高值医用耗材类。

骨科植入物产品类别:按使用部位不同可以分为创伤类、脊柱类、关节类和其他。前三者的市场份额占到骨科植入物市场的80%以上。主要包括骨接合植入物及关节植入物,如接骨板、接骨螺钉、髓内钉、脊柱内固定植入物、人工关节等。

2.骨科植入耗材产业链分析

上游:金属材料企业,生产钛及钛合金材料是新型生物;惰性生物陶瓷如氧化铝陶瓷应用于人工关节;活性生物陶瓷如羟基磷灰石及生物活性玻璃用于需长入的假体表面涂层、人工植骨材料等;可吸收生物陶瓷如磷酸三钙等,多用于填充植骨材料。高分子材料被广泛用于脊髓、肌腱、骨水泥等材料。上游原料已经能够实现国产供应,且竞争充分。

中游:各类骨科耗材研发和生产企业,将上游原料经过复杂的加工工艺,制造成骨钉、骨板、关节和脊柱等各类成品。

下游:具备骨科植入物手术资质的各类医疗机构,包括专科医院,综合性医院的骨科等。

3.骨科植入耗材全球市场规模

全球骨科市场规模:根据Evaluate MedTech数据,2017年全球骨科器械市场规模为365亿美元,2014-2017年复增长率为1.6%,增长缓慢,而全球医疗器械市场规模同比增长4.6%。

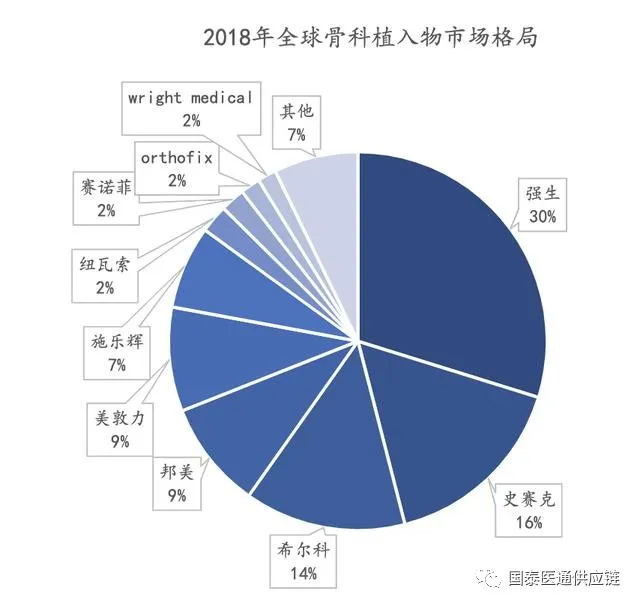

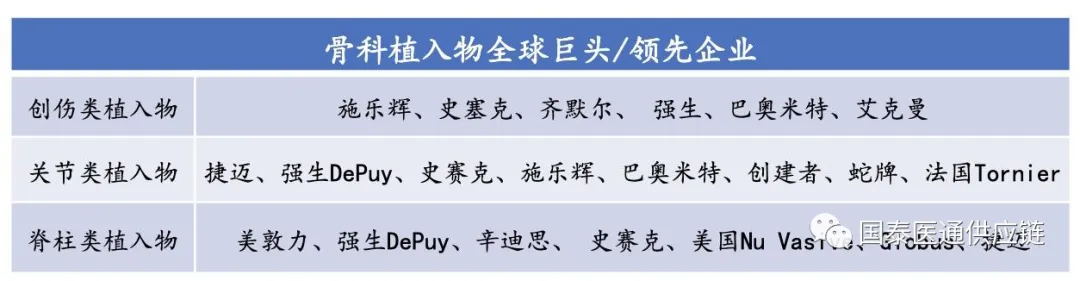

全球骨科市场格局:全球骨科植入物的市场集中度较高,前五大巨头企业强生、史塞克、希尔科、邦美和美敦力合计占比达到78%。

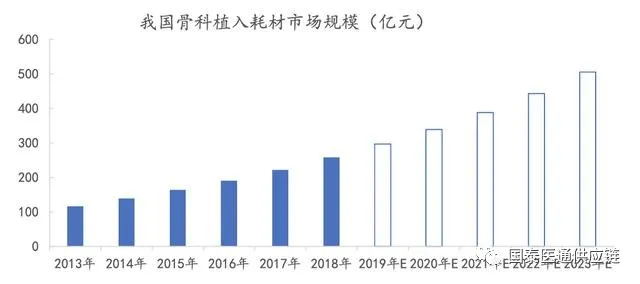

我国骨科植入类市场规模:由2013年的117亿元增长至2018年的258亿元,年复合增长率为17.14%,已成为世界第二大骨科植入物市场。未来随着中国老年骨病如骨质疏松、椎间盘突出、股骨颈骨折等的发病率持续上升,再加上人们对健康需求的增长和支付能力的提高,国内骨科植入市场增速将远高于全球,未来5年有望继续保持约15%的年复合增速。

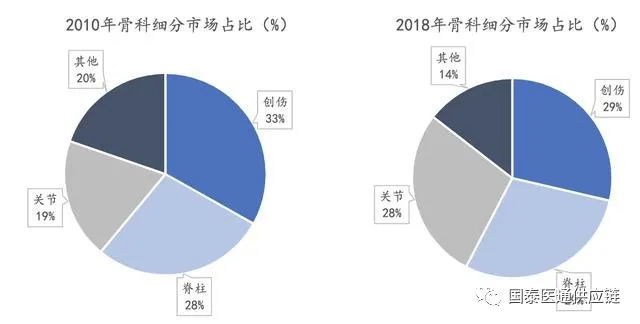

我国骨科细分市场:创伤、脊柱和关节产品占超85%的市场,其中创伤类产品因技术要求相对较低,发展较为成熟,而脊柱和关节类产品近年来发展迅速。2018年,脊柱类已经超越创伤类成为市场份额最大的骨科品类,占比达到29.01%。

4.我国骨科植入耗材市场格局

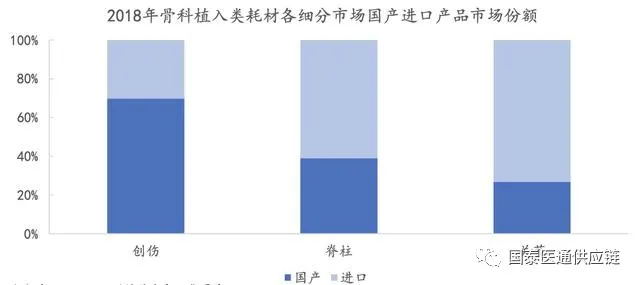

骨科植入物细分市场国产化程度:创伤市场国产化程度最高,国产企业占多数份额;其次是脊柱市场,随着进口替代的加快,国产企业市场份额逐步提升;国产化程度最低的是关节市场,目前依然是进口企业占据主导地位。我国骨科医疗器械行业起步晚,技术存在不足,尤其是在高值骨科医疗器械方面,国内企业普遍生产能力不足,难以满足市场需求,因此主要依靠进口。

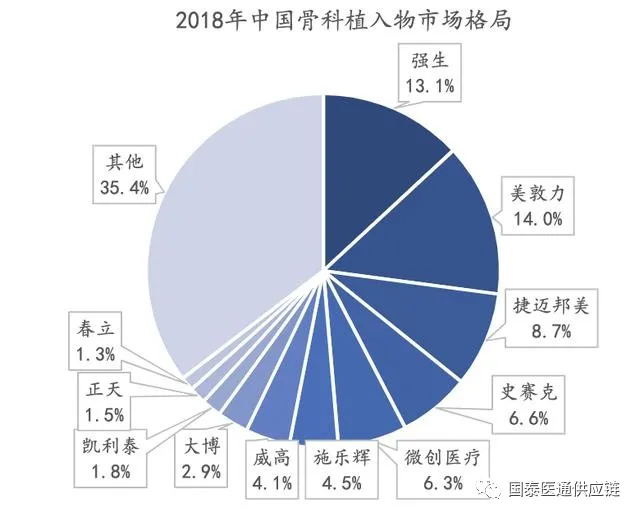

中国骨科植入物市场格局:2018年中国骨科植入市场前20的生产企业共占据57.34%的市场份额,其中6家进口企业共占据38.84%的市场份额,14 家国产企业共占据18.50%的市场份额。国产骨科植入物主要集中在二级医院的中低端市场。产品出口也是以价格竞争优势拓展国际市场,主要是东南亚、南美、非洲等国家和地区,出口额在70亿元左右。

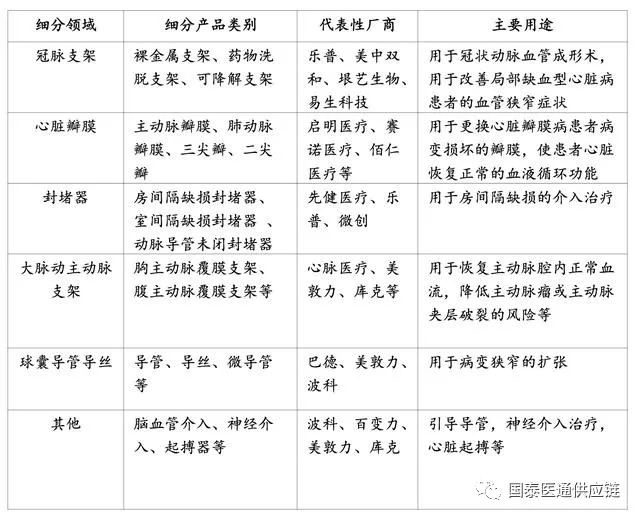

1.血管介入器械定义与分类

血管介入器械:通常是指在医学影像设备的导引下,利用穿刺针、导丝、导管等经血管途径进行心血管、脑血管和外周血管修复和替换治疗的器械。由于其价值较高、对人体生命和健康有重要影响、生产使用必须严格控制,一般归属到高值医用耗材类。

血管介入器械类别:按使用部位可以分为心血管介入器械、脑血管介入器械和外周血管介入器械。

心血管接入器械包括:心脏(冠脉)支架、球囊扩张导管、导丝、导管、造影导管等。

脑血管介入器械包括:颈动脉支架、颅内血管支架、微导管、微导丝、锥动脉支架等。

外周血管介入器械包括:肾动脉支架、髂股动脉支架、大动脉覆膜支架、锁骨下动脉支架等。

2.血管介入器械产业链分析

上游:金属材料企业,生产镍钛合金、钴铬合金、镍铬合金、镁合金等;高分子材料,聚氨酯、聚己内聚氯乙烯、聚四氟四乙烯、左旋聚乳酸等;药物涂层材料,免疫抑制剂类、抗增生类。

中游:各类研发、生产和加工血管介入器械的耗材企业。

下游:包括心血管专科医院和综合医院的心血管科室。

3.全球与国内心血管介入器械市场规模

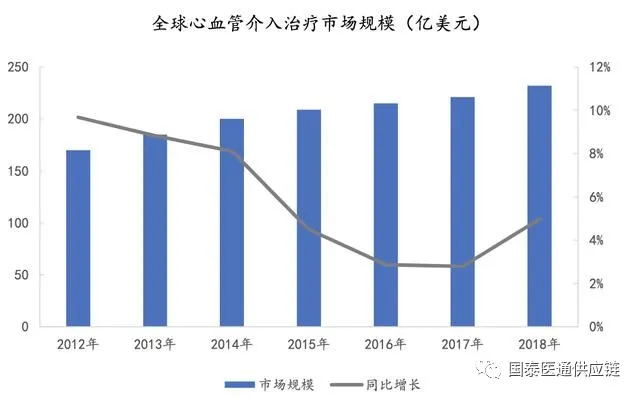

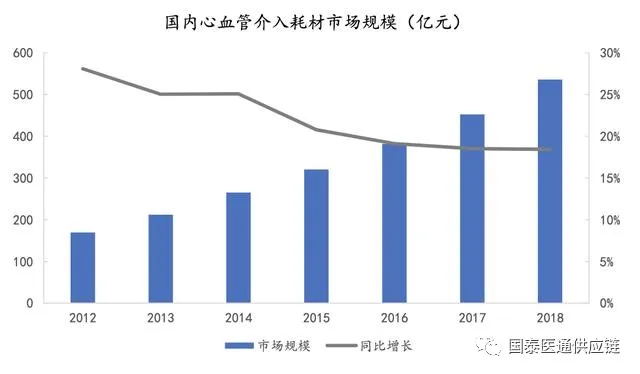

全球血管介入耗材:近年来市场规模增长放缓,增速保持在3-5%,2018年全球市场达232亿美元。

中国心血管介入耗材:2018年国内心脑血管介入类耗材市场规模高达535.9亿元。在老龄化日趋严重情况下,心脑血管介入产品需求将持续攀升,近年来市场规模增长率都在18%以上。

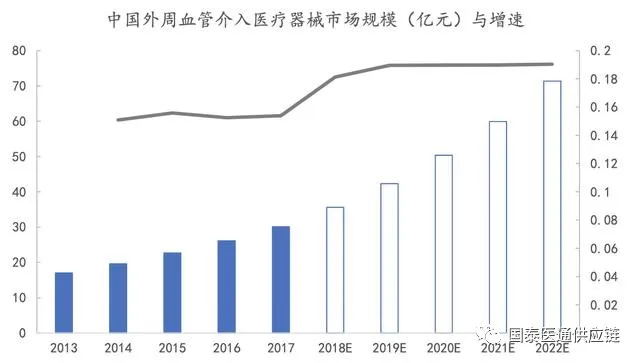

4.中国外周血管介入器械市场规模

中国外周血管介入耗材:中国外周血管介入医械市场从2013年的17亿元增长到2017年的30亿元,年复合增速达15.4%。随着国产产品降价的推动,外周血管介入治疗普及率将提升,预计到2022年国内市场规模达71.2亿元。

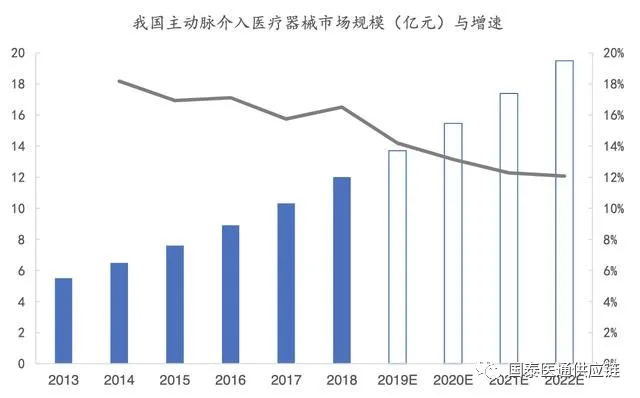

主动脉血管介入器械:市场规模由2013 年的5.5亿元增长至2017的10.3亿元,年复合增长率高达17.2%。随着我国主动脉疾病筛查技术不断发展、临床相关经验不断提升,我国主动脉介入医疗器械预计市场规模于2022年增长至19.5亿元。

1.眼科等其他高值耗材概况

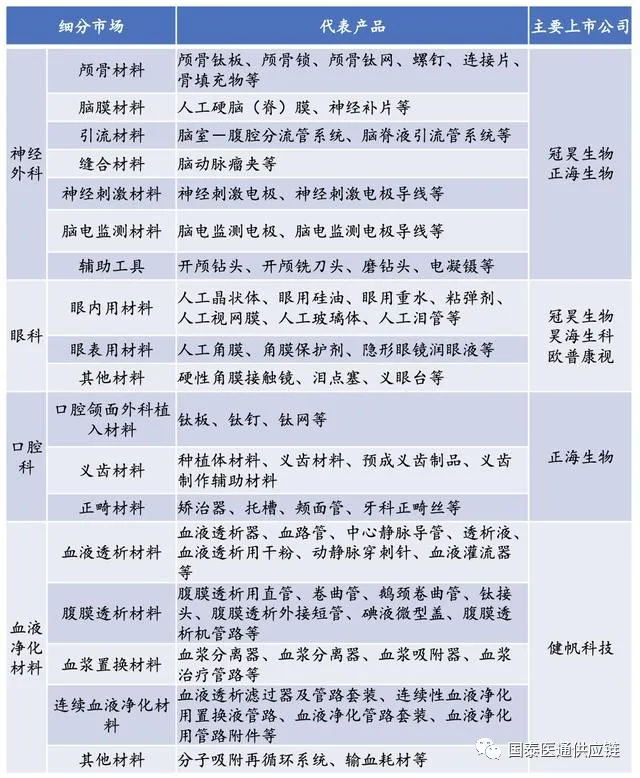

国内高值耗材上市企业的产品除了骨科和血管介入外,其他5家上市公司主要经营产品有:神经外科的生物膜补片;眼科的人工晶状体、人工角膜和角膜接触镜;口腔科的口腔膜补片;血液净化材料的血液灌流器及净化器等。

2.眼科等其他高值耗材市场格局

眼科耗材:对材料和技术的精细化程度要求高,而目前全球市场主要集中在几家大型的国际医械企业手中,竞争程度较低。而我国眼科市场起步较晚,虽然经过几十年的发展,已经初步形成了较完整的眼科产业链,但高值医用耗材领域依然是进口品牌占据绝大多数市场份额,国产产品与进口产品在技术上还存在着较大的差距。

神经外科耗材:除了人工硬脑(脊)膜市场完成进口替代之外,其他领域主要还是以进口产品为主。

口腔耗材:除正畸材料领域国产企业能与进口企业抗衡以外,口腔颌面外科植入材料和义齿材料领域市场均掌握在进口企业手中,进口替代程度低。

血液净化耗材:国内起步较晚,技术水平相较于国外还有较大差距,因此,我国血液净化市场主要以进口产品为主,但随着国内厂家技术水平的不断加强,进口替代程度将会提升。但血液灌流器基本上已经实现国产替代进口。

3.眼科高值耗材概况

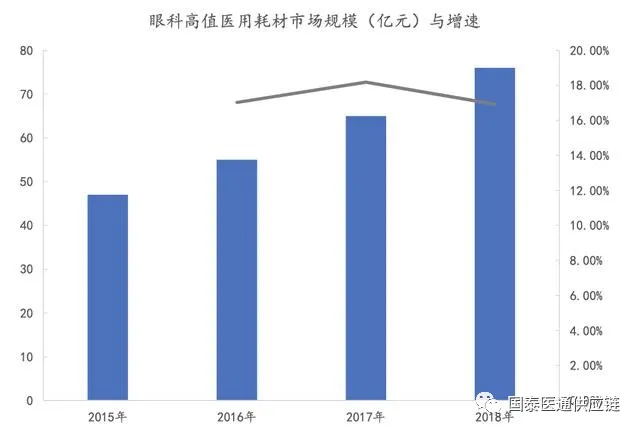

眼科耗材市场:近年来,随着我国人口老龄化加剧,以及不合理的用眼习惯增加,眼科疾病高发,并呈现年龄早、进展快、程度深的趋势。虽然眼科患者数量增长迅速,但受限于技术和经济发展水平,我国眼科产品市场渗透率还比较低。2018年我国眼科高值医用耗材市场规模约为76亿元,同比增长17%。

眼科耗材国内现状:欧普康视专业研发、生产、销售硬性透气性角膜接触镜类产品,是目前中国领先的角膜塑形镜研发生产企业。冠昊生物子公司珠海祥乐2018年实现营业收入2.04亿元,优得清(品牌)团队积极开展优得清脱细胞角膜植片的营销推广通过参加全国性学术会议提高产品市场影响力。昊海生科在医用高值耗材方面主要生产销售人工晶状体及视光材料,如今已覆盖国内超过30%的市场份额。

4.口腔高值耗材概况

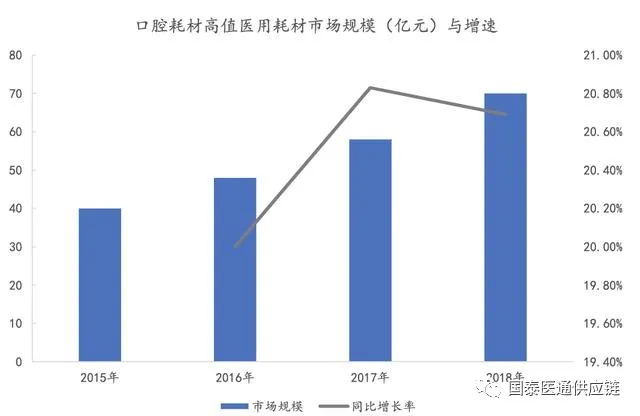

口腔耗材市场:近年来,随着大众健康意识的不断增强,口腔疾病越来越引起重视,口腔市场得到较快发展,其中应用于口腔科疾病广泛治疗的高值医用耗材市场更是发展飞速。2018年我国口腔科高值医用耗材市场规模为70亿元,同比增长20.69%。

主要相关上市公司:正海生物在口腔科的产品为口腔修复膜,2018年营业收入1.05亿元,占公司主营业务收入的48.77%,同比增长38.72%。

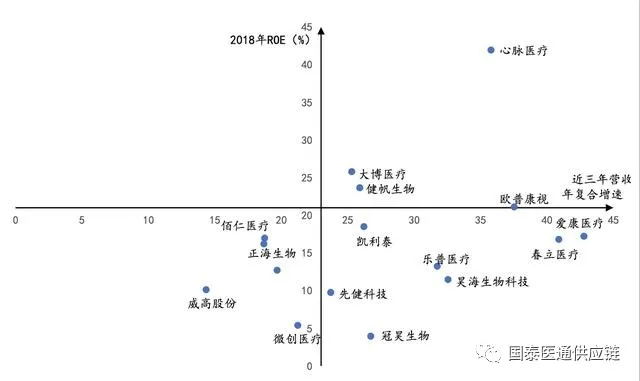

中国高值耗材上市公司ROE与营收增长率矩阵

第一象限(高ROE、高营收增长率):该部分企业可纵向做深,保持优势;横向做宽,扩大优势。

第二象限(高ROE、低营收增长率):该部分可产品适度多元开发,市场渠道不断渗透;强化外延发展,扩大经营规模;激活内部组织,拓宽战略航道。

第三象限(低ROE、低营收增长率):该部分企业可推进机制创新,提高组织张力;加大技术创新,实现业态升级。

第四象限(低ROE、高营收增长率):该部分企业可加强技术创新,构建行业壁垒;扩大产业规模,提升成长质量。

1.低值医用耗材定义与分类

低值耗材定义:主要包括医疗机构在开展医疗服务过程中经常使用的一次性卫生材料,如纱布、棉签、手套、注射器等。

低值耗材分类:可以细分为医用卫生材料及敷料类、注射穿刺类、医用高分子材料类、医用消毒类、麻醉耗材类、手术室耗材类和医技耗材类。

2.国内外低值医用耗材市场情况

低值耗材全球市场:惠誉旗下研究机构BMI Research在报告中分析,2016年全球低值医用耗材市场规模约为528亿美元,2017年和2018年市场规模将分别达到553亿美元和581亿美元,其中美国和欧洲市场最大,分别占约40%和30%。

低值耗材国内市场:受益于我国医疗需求增长,低值耗材市场继续保持高速增长,2018年我国低值医用耗材市场规模约为641亿元,同比增长19.8%。

3.中国低值医用耗材市场情况

低值耗材细分市场占比:注射穿刺类占比达30%,其次为医用卫生材料及敷料类,市场份额达22%。市场份额排名前五的领域分别是注射穿刺类、医用卫生材料及敷料类、医用高分子材料类、医技耗材类和医用消毒类。

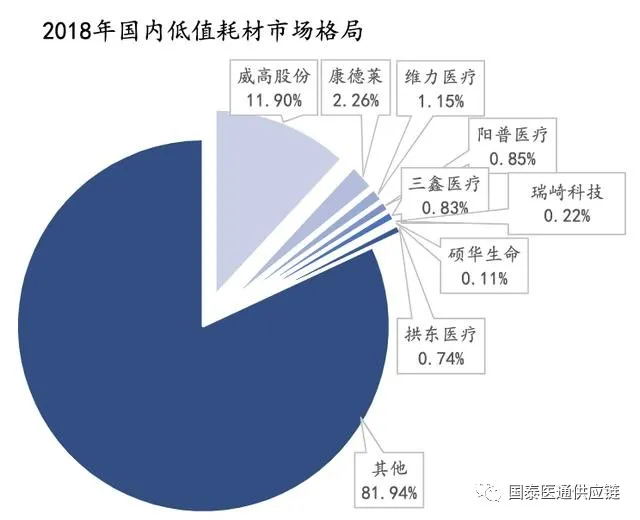

低值耗材市场格局分散:低值耗材细分种类繁多,国内市场高度分散,仅威高医疗市场占比较高,达到11.9%,康德莱2.26%,维力医疗1.15%,其他厂家占比均不到1%。